Лихвите по двете по-кратки емисии еврооблигации, които България пласира вчера, са най-ниските нива, постигани до момента от страната на международните дългови капиталови пазари.

Това обяви Министерството на финансите в официалния отчет от емисията външен дълг в общ размер от 3,1 млрд. евро, която беше пласирана вчера.

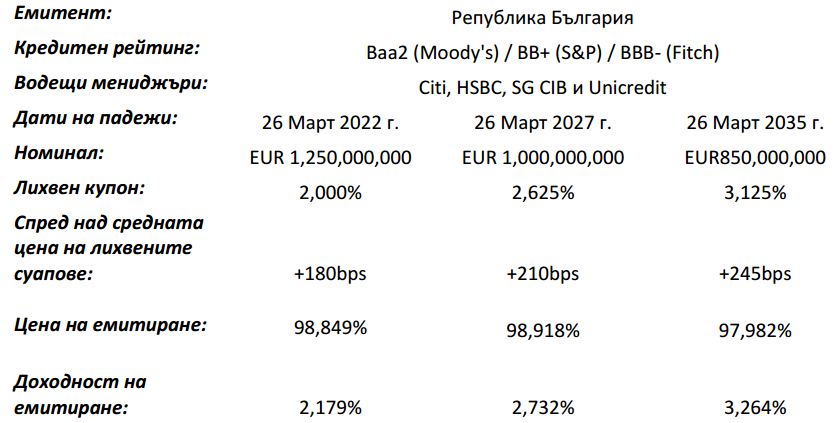

България емитира троен транш облигации в евро със срок на погасяване от 7, 12 и 20 години, като номиналът на седемгодишните облигации беше 1,250 млрд. евро, за 12-годишните - 1 млрд. евро, а за най-дългата емисия - 850 млн. евро.

"Лихвените купони в размер на 2% и 2,625% за 7 г. и 12 г. бенчмарк емисии са най-ниските лихвени нива, постигани до момента от България на международните дългови капиталови пазари, като същевременно 12 г. и 20 г. срочности до падеж са и най-дългите за тези пазари", съобщават от МФ.

Общият интерес на подадените поръчки за българския външен дълг е бил в размер на 4,9 млрд. евро.

Източник: Министерство на финансите

"Силният инвеститорски интерес, комбиниран с широкото разнообразие на подадените заявки, е свидетелство за добрата кредитоспособност на България, стабилните макроикономически фундаменти и изключителна последователност в следваните политики на финансова стабилност и фискална дисциплина", обявяват от финансовото министерство.

Дългът се управлява от четирите банки Citigroup, HSBC, Societe Generale и UniCredit, с които правителството подписа договор през февруари, а Народното събрание ратифицира след едномесечен спор между опозицията и управляващите.